CBREが1月14日に発表した「不動産マーケットアウトルック2021」でのロジスティクス部門の地域別を見てみると、いずれの地域も新規供給量は依然として高水準が続くとしている。

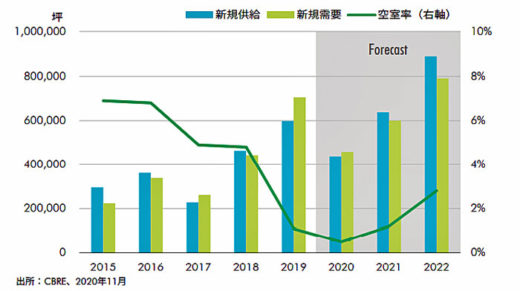

それによると、2020年の首都圏のLMTマーケットでは、新規供給が2019年、2018年に次いで過去3番目の規模であったものの、2019年と同じく新規需要が供給を上回る勢いが続いた。空室率は2020年Q1に過去最低の0.5%を記録して以降Q3まで最低水準が続き、Q4も同水準を維持したまま2020年を終えようとしている。

当初は、コロナ禍により経済活動が停滞した影響が、少なからず物流需要にも出るものと予想されていた。しかし、ECの成長の加速や、人

手不足などオペレーション上の課題を解決する自動化・IT化ニーズなどが、経済活動のマイナスを上回ったといえるだろう。2020年に竣工した20棟のうち9棟が一棟借りで満床となり、物流会社やeコマース企業による大型の契約が増加していることもその証左としている

新規供給は、2020年の44万坪に対し、2021年は63万坪、2022年は89万坪と、過去最大を更新する見込みである。しかし、企業は先行して物件を押さえる傾向が強まっており、2021年に竣工する物件ではすでに60%以上の面積でテナントが内定している。そのため、2年続けて大量供給となるものの、需給バランスが大きく崩れることはないと考える。空室率は上昇を予想するものの、2021年Q4に1.2%、2022年Q4では2.8%と、依然として低い水準にとどまるとしている。

空室率1%未満というタイトな需給環境を受け、首都圏全体の実質賃料は2020年一年間で3%程度の上昇となる見込み。大量供給を控えて今後の賃料上昇率は若干抑制されるとみられる。とはいえ、空室率の水準自体は依然として低いと予想されるため、上昇基調は続くだろう。2021年から2022年にかけて年平均1.7%で上昇し、2022年Q4時点では4570円/坪と予想している。

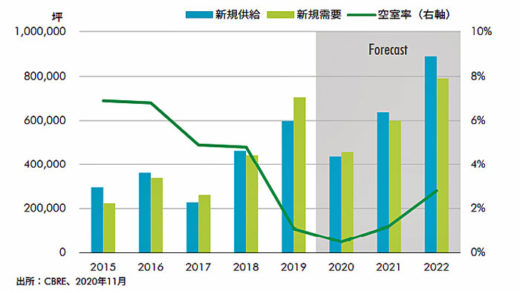

近畿圏LMTの空室率は、2020年Q4に3.7%程度に低下する見込みである。2017年の大量供給により需給バランスが大きく崩れたが、2018年以降は一棟借りを含む大型テナントの契約が相次いだ。2020年も16万坪の新規供給とほぼ同規模の新規需要となる見込みである。

2021年以降も、供給が需要を喚起する状態となりそうだ。2021年の新規供給は過去最大だった2017年(29万坪)に迫る28万坪だが、現時点で75%程度の面積でテナントが内定済みとみられる。既存物件にまとまった空室がない一方で、大規模な配送センターを計画するテナントからのニーズは依然として強い。加えて、2022年の新規供給は10万坪に満たない規模のため、空室率は低下傾向をたどり、2022年には2%を下回ると予想している。

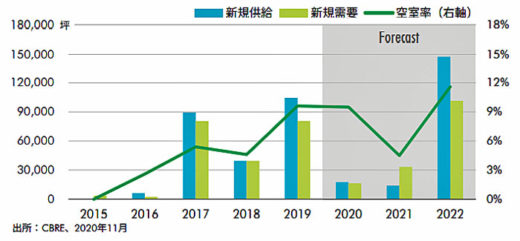

2020年の中部圏LMTの空室率は、2019年から微減の9.5%程度となる見込みである。大きな変化がなかった理由として、コロナ禍の影響でテナントがやや慎重に傾き、空室消化が進まなかったことが挙げられる。

2021年の新規供給は1棟1.4万坪と引き続き低水準。だが、2022年は一転して過去最大の15万坪(6棟)が供給予定である。中部圏のストック面積は2022年に1.4倍超に拡大する規模で(対2020年末比)、空室率の上昇は避けられない。2022年Q4の空室率は12%程度を予想する。

しかし、これら空室は徐々に消化が進むと予想される。というのも新規供給の中には、中部圏では希少なランプウェイを付帯した大型の施設が複数含まれているからだ。こうした物件には、大規模な進出や再編などを目的としたテナントからの関心が集まっている。

からの記事と詳細 ( CBRE/2021年、首都圏での新規供給量は過去最大となる見込み - LNEWS )

https://ift.tt/39vtobm

No comments:

Post a Comment